Se il “Recovery Fund” preallerta a nuove imposte

Il presente articolo costituisce la seconda parte di un precedente articolo pubblicato QUI

Trovi QUI l’articolo, se vuoi scaricarlo e stamparlo a costo zero.

Sezione III°) RISCHIO DI AUMENTO DELL’IMPOSTA SULLE SUCCESSIONI E DONAZIONI

Introduzione

L’imposta patrimoniale è tra le più odiate e temute considerando che colpisce una ricchezza già tassata alla fonte come reddito, anche per questo i casi più o meno sotterranei di patrimoniale tricolore prendono altri nomi[1].

Ma quel sentimento viene frequentemente associato anche ad un’altra imposta, sempre sulla ricchezza e specificamente sui trasferimenti della stessa, che ha già passato le forche caudine tributarie: l’imposta sulle successioni e donazioni.

Premessa

Viviamo in un mondo ove il bene più prezioso che esista è il possesso delle informazioni che riguardano il nostro futuro. Ciò in ogni ambito: politico, sociale, d’ordine pubblico, di sicurezza, meteorologico, economico, finanziario.

Tutti i soggetti (economici, finanziari, politici, sociali, ecc.) investono enormi risorse economiche e dispiegamento di mezzi per cercare di capire che cosa accadrà, ed agire di conseguenza.

Allora come potrà essere possibile che un evento certo come è la morte non possa essere studiato e prepararvisi, per quanto possibile, posto che provoca determinate conseguenze, anche tributarie?

Parimenti in termini della migliore allocazione dei beni che costituiscono il patrimonio di una persona, di una famiglia, di una azienda.

.

Non solo in caso di morte

Ci si riferisce alle imposte di successione quando, in realtà, nello stesso corpus normativo tratta in maniera simile sia la tassazione nei casi di successione ereditaria che nei casi di donazione. Ciò anche se successioni e donazioni sono notoriamente istituti civilistici estremamente diversi[2] che hanno presupposto impositivo (ovviamente) differente anche se talvolta correlato.

A maggior ragione per la circostanza che, e si farà qualche accenno nel prosieguo, l’imposta oggetto della presente trattazione è l’imposta “base”, di riferimento di ogni piano di successione generazionale e di segregazione/messa in sicurezza patrimoniale.

L’imposta di successione e donazione

Inquadramento amministrativo

L’imposta sulle successioni e donazioni[3] appartiene al gruppo delle “imposte sugli affari”, ed assieme all’imposta di registro viene denominata un’imposta sui trasferimenti.

Un minimo di storia

L’imposta è stata introdotta nella penisola italica nel Regno di Napoli e modificata dalle autorità francesi durante la loro permanenza in Italia tra il 1806 ed il 1815. Il “modello” successorio francese, così come acquisito, trova la sua fondamentale motivazione in ragioni extratributarie: l’obiettivo della monarchia francese di spezzettare i grandi patrimoni della nobiltà obbligandone la suddivisione su più legittimari ad ogni passaggio successorio (cd. “legittima” necessaria).

A fine 1800, nell’Italia unita, sorge l’esigenza di regolamentare l’imposizione sui trasferimenti di ricchezza che avviene sia per atto contrattuale “tra vivi” ma anche verso i trasferimenti di beni e diritti a causa di morte.

Nel 1897 viene quindi emanato un regolamento che, finalizzato a prelevare tributi al momento della successione nel patrimonio ereditato, struttura una alta imposizione con aliquote proporzionali, per essere modificato dopo appena cinque anni con l’accoglimento di una progressività dell’imposta, che consentiva una attenuazione dell’imposizione.

Nel corso degli anni l’imposta di successione ha subito ulteriori modificazioni, direttamente connesse alle diverse politiche sociali attuate nel tempo. Nel 1923, per esempio, l’onere fiscale successorio venne ridotto in caso di trasferimenti di patrimoni all’interno del nucleo familiare “ristretto”. Nel 1930 sono stati concessi (ulteriori) consistenti benefici nell’ambito di coloro “che avevano procreato più di un figlio”, anche quale risposta alle politiche demografiche del tempo che, per converso, avevano introdotto l’ “imposta sui celibi”[4].

Morte (e rinascita) dell’imposta sulle successioni e donazioni

L’imposta di successione fu abolita[5] (Legge 383/2001), con decorrenza 25 ottobre 2001[6].

Nel 2006 (col cosiddetto decreto Visco-Bersani DL 226/2006), con una tecnica legislativa quantomeno “discutibile”, è stata grossolanamente riesumata nello stesso testo vigente al momento della precedente abrogazione (D.Lgs. 346/1990[7]), con la “buona sorte” che non capita spesso per coloro che nel periodo 2001-2006 sono decedute!

L’imposta, oggi in vigore, si applica sui trasferimenti di beni e diritti -anche se collocati all’estero- per successione a causa di morte, per donazione o a titolo gratuito[8].

La “felice” situazione dell’Italia

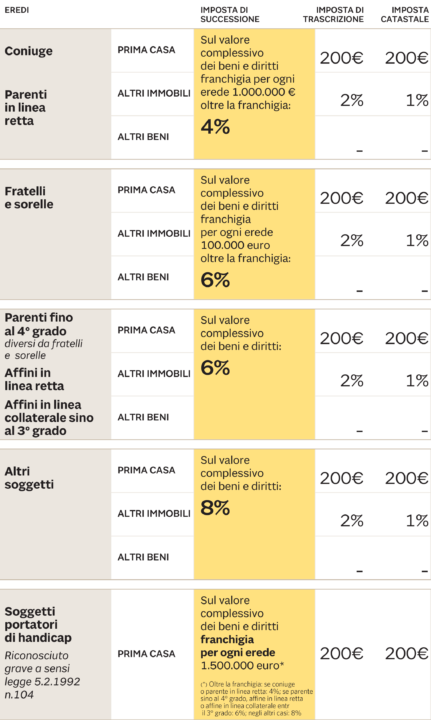

Pur essendo stata ripristinata, la tassazione sulle successioni e donazioni prevede aliquote del 4-6-8% che si applicano solo oltre 1 milione per discendente e/o coniuge (ovvero esenti fino ad 1 milione), e/o 100.000 per i fratelli.

L’imposizione è nulla per i titoli di stato (non per le donazioni) con calcolo forfettario fino al 10% dell’asse ereditario per denaro, gioielli, mobilia e le opere d’arte (di ogni tipo, anche un Luigi XVI di inestimabile valore) da ben valutare per via delle varie possibilità di trattamento anche in ottica futura.

Il livello di tassazione è riassumibile come da seguente tabella (da “Il Sole 24 Ore”):

Occorre segnalare che il criterio di assunzione dei valori posti a base della tassazione è generalmente favorevole al contribuente: valori generalmente storici (catastali) con riferimento ai beni immobili e valori contabili per quanto riguarda le aziende.

Il regime di vantaggio per la successione di denaro, gioielli e mobilia

In relazione ad alcuni beni, e precisamente denaro, gioielli e mobilia, la norma dispone che quest’ultimi si presumono compresi nell’attivo ereditario “per un importo pari al 10% del valore globale netto imponibile dell’asse ereditario” (ovvero, eccedente la franchigia), anche se non dichiarati o dichiarati in misura inferiore.

Il confronto con regimi fiscali esteri

Pur essendo stata ripristinata la tassazione sulle successioni e donazioni, l’Italia è

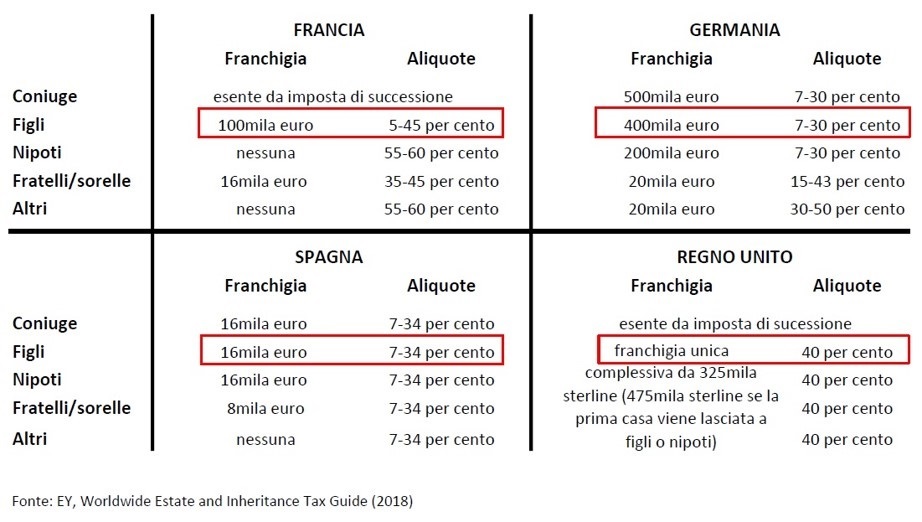

Pur essendo stata ripristinata la tassazione sulle successioni e donazioni, l’Italia è attualmente un paradiso fiscale rispetto alle tassazioni estere in materia.

Se da un lato l’imposta media Ue è del 21%, quella italiana del 4%.

Paesi benchmark dell’Italia prevedono i seguenti trattamenti (bordato in rosso: il trattamento nei confronti dei figli):

Forze convergenti

Un report dello scorso 5 febbraio condotto dall’ “Osservatorio Conti Pubblici Italiani” presso l’Università Cattolica di Milano, a guida di Carlo Cottarelli, riferisce che l’OCSE di Parigi ha quantificato il gettito fiscale italiano annuale per imposte di successioni e donazioni in 820 milioni di euro, contro i 2,7 miliardi della Spagna, i 6,8 miliardi della Germania e i 14,3 miliardi della Francia.

Nello studio viene enfatizzata la circostanza che la “generosità” verso i contribuenti italiani rispetto agli altri Paesi europei si materializza con aliquote più basse e non progressive, oltre a franchigie (livello di esenzione, come noto) più alte.

In ambito Ue, inoltre, si spinge affinchè il Governo italiano intervenga mediante una o più misure di aumento del gettito per annullare il differenziale.

Il movimento di opinione sta già lavorando: l’informazione passa la notizia come se l’Italia, in modo inadeguato, inefficiente ed antistorico, si stia facendo sfuggire risorse da considerarsi come “proprie” rispetto ad altri paesi europei…

link all’articolo QUI

.

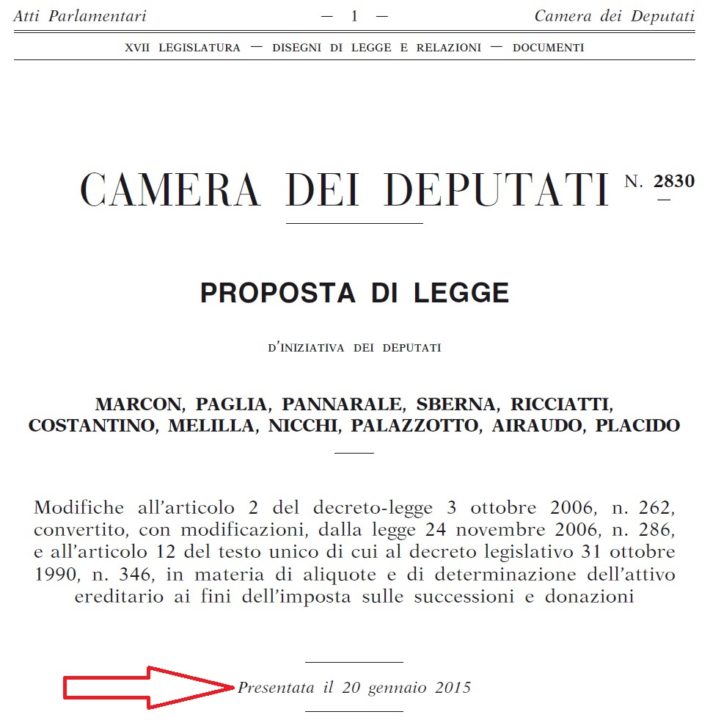

Han già pensato di aumentarla

Gennaio 2015

Alcuni deputati già presentarono nel gennaio 2015 una proposta per elevare l’imposizione sulle successioni e donazioni.

Le modifiche proponevano, nel dettaglio, di:

– aumentare l’aliquota al 7% contemporaneamente riducendo la franchigia da 1 milione a 500mila euro per i coniugi e i parenti in linea retta

– aumentare l’aliquota all’8%, col mantenimento della franchigia di 100 mila euro, per i fratelli e le sorelle

– aumentare l’aliquota al 10% per parenti fino al quarto grado e affini

– aumentare l’aliquota al 15% per tutti gli altri soggetti

del valore ereditato.

Per le eredità di valore superiore a 5 milioni di euro le aliquote di cui sopra triplicate[9]; un vero e proprio salasso:

– 21% di aliquota per coniugi e figli,

– 24% per fratelli e sorelle,

– 30% per parenti fino al quarto grado e affini,

– 45% per tutti gli altri.

Infine viene specificato che le suddette aliquote si sarebbero dovute applicare anche alle donazioni.

scarica il documento QUI

Febbraio 2016

Nel febbraio dell’anno successivo il Governo Renzi, per il tramite del suo Ministro dell’Economia Padoan, annunciò che stava studiando una modifica normativa sulle eredità, assumendo a sua base le misure individuate dai deputati un anno prima circa. Ovvero di aumentare le aliquote ma riducendo le franchigie a 300/400 mila euro.

.

Rischio di aumento a breve

Quanto di seguito deve essere ponderato alla luce delle circostanze e dei valori oramai resi “insignificanti” rispetto ai conti pubblici determinati dall’emergenza e/o della teorica necessità di bilancio per via del debito pubblico assunto.

Nello scorso febbraio il Governo, per bocca dell’attuale Ministro dell’Economia Gualtieri, era piuttosto concentrato, tra le altre cose, alla riforma del catasto. Semplicemente perché tale piattaforma -nel rivisitare i valori da assumere a base imponibile- la si può facilmente rendere fiscalmente redditizia, magari anche a parità o con un modesto aumento delle aliquote politicamente accettabile od addirittura benvenuto.

Si valutò come “ragionevole” l’ipotesi di mantenere franchigie sufficientemente elevate per evitare che l’incidenza gravasse prevalentemente sulle proprietà immobiliari dei ceti medio-bassi ma al tempo stesso aumentare le aliquote e la loro progressività sui trasferimenti di maggior valore. Ciò anche per evitare che il provvedimento fosse percepito come una “tassa sulle disgrazie”.

In epoca lockdown, inoltre, una forza politica ha proposto l’aumento dell’aliquota dell’imposta di successione (e donazione) con il contemporaneo abbassamento a 500 mila euro della soglia di esenzione ed aliquote fino al 50%, secondo un seguente schema:

– fino a 500.000: zero,

– da 500.000 a 1.000.000: 5%,

– da 1.000.001 a 5.000.000: 25%,

– oltre 5.000.000: il 50%,

ma anche di colpire, in via straordinaria, tutte le donazioni ricevute in vita aggiungendovi anche una parte di fondi di investimento o titoli di stato passati da padre a figlio.

Ciò, oltre all’aggiornamento delle rendite immobiliari.

Riforma delle rendite catastali

La riforma delle rendite catastali fu annunciata dal direttore Agenzia delle entrate Rossella Orlandi nel corso di un convegno dell’Ordine degli Architetti ed Ingegneri di Roma l’11 marzo 2015, oltre 5 anni fa. Rivelava, a nome dell’Amministrazione finanziaria, che il “nuovo catasto” sarebbe partito dai valori di mercato degli immobili, “mettendo fine alle clamorose sperequazioni presentate dall’attuale sistema”. A tal fine sarebbe occorso vagliare, mediante l’individuazione di quotazioni e canoni in zone omogenee e l’applicazione di coefficienti in dipendenza delle caratteristiche del singolo immobile, oltre 62 milioni di unità.

La riforma ha, ed i tempi lo attestano in maniera evidente, incontrato notevoli difficoltà fino a non aver ancora trovato la luce. Un problema che ha quantomeno impedito il risultato è l’ordine di ingaggio della riforma: deve (doveva) avvenire in “invarianza di gettito” (totale), espressione che impone l’individuazione di un meccanismo generale di redistribuzione più “equa”, a parità di incasso totale, perché più correlata ai valori reali (il cui effetto è che ci sarà qualcuno che dovrebbe pagare di meno e chi di più).

Recentemente, lo scorso febbraio 2020 in una audizione parlamentare, il Ministro per l’economia Gualtieri ha ennesimamente annunciato la riforma del catasto.

La vicenda non è, come noto, di poco conto se si considera che il gettito fiscale annuale sugli immobili ammonta a circa 41 miliardi e che il valore complessivo delle abitazioni è (sarebbe) una fortuna: 5.526 miliardi di euro.

L’approvazione della riforma consentirebbe di accogliere uno dei suggerimenti del Fondo Monetario Internazionale: quello di ampliare le basi imponibili attraverso l’aggiornamento dei valori catastali, così come espresso dal Fondo Monetario Internazionale nel documento “Staff Concluding Statement of the 2020 Article IV Mission” emesso dopo una missione nel nostro Paese di una sua delegazione.

Voci contro all’aumento dei valori catastali in maniera indiscriminata rimarcano il fatto che sussiste, ad oggi, un vastissimo numero di immobili che hanno perso valore, essendo privi di mercato, e per i quali un aggiornamento catastale obiettivo dovrebbe condurre alla sensibile riduzione, quando addirittura ad un azzeramento, del valore da parte dell’Agenzia del Territorio. Diversamente non potrebbe che aprirsi una stagione di vasta litigiosità tributaria.

.

Gli effetti, non certamente a breve

L’aumento dell’imposta sulle successioni e donazioni non potrà avere benefici immediati per le casse dello stato, perlomeno fino a quando il numero dei decessi e la fiducia nell’economia (che supporti ed incentivi i trasferimenti di ricchezza e gli investimenti, diversamente da ora, per come sta accadendo) non dipendano da scelte dello Stato stesso e/o della politica!

Ciononostante non si può confidare su una attivazione in tal senso, nella considerazione che se mai si comincia mai si realizza alcunchè. Ed inoltre, aspetto non secondario, purtroppo, un provvedimento di aumento dell’imposta metterebbe l’Italia in pari con gli “standard europei” da ostentare agli altri capi di stato.

L’incumbent risk è reale, ancorchè non sia minimamente pensabile che porti soluzione (assieme agli altri tributi) alle casse statali.

Conclusioni

Da un lato, soprattutto all’estero, v’è l’orgoglio di pagare in quanto “nel ricevere un lascito è onorevole lasciarne una cospicua parte al Paese che ha consentito di diventare benestanti o ricchi”.

Ma se la l’imposta di successione è percepita come un sacrificio non proporzionato al beneficio che ai cittadini deriva dall’impiego della spesa pubblica… allora la tassa di successione diventa veramente odiosa. Anche denominata “tassa sul morto”, è facilmente contestabile ove si riconduca al fatto che colpisce un patrimonio che è stato formato dopo aver pagato le imposte.

Inoltre il panorama nazionale, nel tempo, non ha mai offerto una legislazione che abbia affrontato seriamente l’argomento: norme che hanno spesso colpito i meno furbi o coloro sfortunatamente colpiti da eventi luttuosi.

Una riforma, anche di filosofia superando l’impianto normativo, non può riduttivamente riguardare qualche punto percentuale in più e qualche centinaio di migliaia di euro in meno di franchigia.

In fin dei conti si tratta pur sempre di dare un peso economico a comportamenti giuridici per far incontrare economia (bisogni) e diritto (scale di valori riconosciute), patrimonio attuale e futuro sotto l’egida dei comportamenti umani.

Diversamente si potrebbe ricorrere all’invito, dei due consulenti finanziari di Wall Street Stephen M. Pollan e Mark Levine, “Muori squattrinato”, per risolvere il problema alla radice…

Trovi QUI l’articolo, se vuoi scaricarlo e stamparlo a costo zero.

NOTE:

[1] Si va dall’ “Imu”, l’imposta sugli immobili detenuti sul territorio nazionale (ad eccezione delle prime case), all’imposta di bollo sui conti correnti e sulle gestioni patrimoniali, ai corrispettivi esteri (“Ivie” sugli immobili oltreconfine ed “Ivafe” sui conti correnti e investimenti finanziari esteri).

[2] il primo mortis causa, il secondo per gli atti di trasferimento di ricchezza tra vivi.

[3] assieme alla imposta di registro, alle imposte di assicurazione, ipotecarie e catastali, all’imposta di bollo, alla tassa sulle concessioni governative.

[4] L’imposta “sui celibi”, una forma impositiva con finalità demografiche, oggi si classificherebbe “di scopo” viene introdotta nel 1926 quale sostegno alla politica demografica del Governo del tempo tesa alla crescita della popolazione. Per conseguire le finalità dell’imposizione, il gettito ricavato dell’imposta era destinato all’ “Opera nazionale maternità ed infanzia”.

Il presupposto impositivo si imperniava… sullo stato civile, all’età e, solo marginalmente, al reddito. Anche l’impianto sanzionatorio era differente a seconda dell’età dell’ “evasore”.

Chi, da una certa età, rimaneva celibe doveva pagare l’imposta e la sua progressività era in funzione dell’età: un celibe “incallito” pagava il massimo.

Scaglioni:

– celibe fino a 25 anni: zero imposta;

– celibe da 25 fino a 35 anni: 35 lire;

– celibe da 35 fino a 50 anni: 50 lire (il massimo per via del “massimo rigoglio fisico dell’uomo”);

– celibe da 50 fino a 65 anni: 25 lire;

– da 65 anni: esente.

Esenzioni previste:

– sacerdoti, ma solo di culto cattolico;

– religiosi che avevano pronunciato il voto di castità (che però non era previsto dovesse essere dimostrata);

– grandi invalidi di guerra;

– interdetti, inabilitati, ecc.

Le nubili non sono state prese in considerazione alcuna dalla normativa.

Agevolazioni. La normativa prevedeva, coerentemente allo spirito ed alle finalità, agevolazioni a favore delle famiglie numerose: l’esenzione dalle imposte sui redditi era totale con la nascita del settimo figlio in famiglia. Dagli atti parlamentari: “dopo aver penalizzato chi si sottraeva al dovere del florido sviluppo della nazione -ovvero i celibi, n.d.r.- occorre premiare chi, nel legittimo matrimonio, applicare il precetto biblico crescete e moltiplicatevi.”

[5] dalla relazione di accompagnamento al provvedimento di legge si evincono le ragioni che hanno portato alla abolizione del tributo, che sono attribuibili a ragioni di tipo politico e di tipo economico, ma anche per motivi di opportunità sia finanziaria che socio-economica.

“Politicamente, l’imposta di successioni e donazioni, è superata dalla storia. Espressione di un’ideologia sviluppata nell’800 contro i “rentiers”, questo tipo di imposta è superato dalla progressiva estensione di altri e più efficienti strumenti sociali e fiscali, mirati all’equità ed al “Welfare””.

Con riferimento alle ragioni di tipo economico, si affermava: “[l’imposta] è spiazzata dalle evoluzioni intervenute nella struttura della ricchezza. Lo scenario originario dell’imposta, costituito da “assets” patrimoniali fisici, localizzati e controllabili, è infatti progressivamente svanito all’interno di uno scenario in cui la ricchezza, nelle sue parti strategicamente più rilevanti, è progressivamente dematerializzata e globalizzata, così da fuoriuscire dal campo di applicazione degli strumenti fiscali territoriali originariamente tipici della fiscalità nazionale.”

In termini di opportunità finanziaria si sottolineava che il costo gestione del tributo, compresa l’attività di accertamento e controllo degli adempimenti dei contribuenti, era di poco inferiore al ricavato.

Infine, relativamente alle ragioni di opportunità socio-economica, si metteva in evidenza che la composizione sociale del complesso dei contribuenti si caratterizzava per una appartenenza ad una categoria titolare di patrimoni di medio-bassa consistenza. Ipotizzando che “Le ragioni di ciò sono (erano) prevedibilmente ravvisabili nella minore attitudine, di questa categoria di soggetti passivi, a ricorrere a sofisticate pianificazioni per porre a riparo il proprio patrimonio da menomazioni fiscali.”

[6] ma non per l’eccedenza di euro 180.579,91 euro per donazioni ad estranei ai familiari e non le imposte ipotecarie e catastali, per cui permaneva l’obbligo di dichiarazione in caso di successione di beni immobili e loro diritti reali.

[7] nel testo vigente alla data del 24 ottobre 2001, fatto salvo quanto previsto dai commi da 48 a 54.

[8] e sulla costituzione di vincoli di destinazione.

[9] Art. 49-bis proposto: «Le aliquote previste dal precedente comma 49, lettere a), b), c) e d), relative ai trasferimenti di beni e diritti per donazione soggetti all’imposta di cui al comma 47, eccedenti la soglia di 5 milioni di euro sono triplicate per ciascuna delle fattispecie di cui alle citate lettere».

Trovi QUI l’articolo, se vuoi scaricarlo e stamparlo a costo zero.