(“Baccanale”, Nicco Frangipane)

Introduzione

Il battage scandalistico ha suggerito, questa volta, come anticipato lo scorso 11 gennaio, di analizzare l’argomento a bocce quanto più ferme, per comunque confermare le anticipazioni fornite.

.

Premessa

Con la pubblicazione nella Gazzetta Ufficiale n. 3 del 4.1.2013, a due anni dall’adeguamento di legge ed a quattro rispetto l’inizio della sua operatività (anno 2009), il Ministero per l’economia ha emanato il D.M. 24/12/2012 relativo all’applicazione del nuovo redditometro elaborato dall’Agenzia delle entrate-pur in conflitto di interessi essendo parte in causa del procedimento di accertamento tributario-, con l’ausilio della società Sogei S.p.A. . Nel frattempo, in tutto questo periodo abbiamo vissuto nel suo baccanale.

Nel baccanale del redditometro è stata rivolta una eccessiva ed ingiustificata attenzione a questo metodo di accertamento fiscale o forse meglio una gigantesca aspettativa per i talebani del senso civico (o per quelli che si preoccupano dell’alimentazione dello Stato). Persone poco preparate e la stampa hanno contribuito, con la compiacenza dell’Agenzia delle entrate, ad una informazione propagandistica di pessima qualità tecnica (una per tutte: “Porta a Porta”) ma di grande impatto psicologico: ne è seguito un allarmismo ingiustificato che ha creato panico economico con effetti (ulteriormente) recessivi.

In questo post verrà dimostrato, come preannunciato in via generale quasi un anno fa ma anche recentemente, che il nuovo redditometro rappresenta il gigantesco iceberg ove il Titanic del fisco si fracasserà.

.

La legge

Il criterio appropriato di avvicinamento alla tema è quello di analizzare la legge. Prima con un breve flash-back per comprendere al meglio il passaggio, l’evoluzione, l’ “adeguamento” alla normativa vigente.

Normativa in vigore fino al 2008: v’erano 3 metodologie (sulla base, ovviamente dell’Art. 38 del D.P.R. 600/73 allora vigente) di “accertamento sintetico”.

1° – SINTETICO PURO sulla base di “elementi e circostanze di fatto certe” (di fatto le spese).

L’assunto è: “hai speso? Allora hai guadagnato!”

2° – REDDITOMETRO, si basa sul principio di disponibilità del bene, per cui con moltiplicatori si individua la capacità di reddito per mantenere quei beni[1]. I Beni e coefficienti relativi di determinazione del reddito sono stati individuati nel D.M. 10.9.1992 (periodicamente aggiornato su base Istat).

3° – INCREMENTI PATRIMONIALI: se un soggetto sostiene una spesa che aumenta il suo patrimonio significa che ha guadagnato (nell’anno di sostenimento e nei quattro precedenti).

I tre metodi si possono sommare, anche se l’Agenzia delle entrate affermò, con Circolare 28/E del 21.6.2011, che sono strumenti alternativi[2].

.

Normativa in vigore dal 2009: il D.L. 78/2010 modifica la normativa per cui si ha:

1° – SINTETICO PURO (Art. 38, comma 4, DPR 600/73) sulla base di “sulla base delle spese di qualsiasi genere sostenute nel … periodo d’imposta” per via del seguente nesso: la spesa (qualsiasi spesa pagata, sia correnti che quelle per investimenti) deve essere supportata da un reddito (di qualsiasi genere).

La norma è stata scritta dall’Agenzia delle Entrate (alla quale, come noto, da diverso tempo la politica ha delegato la materia fiscale), ovvero da una dei due contendenti del rapporto tributario che scrive di fatto i provvedimenti (quando sono di competenza della politica) e di diritto (quando l’Agenzia è delegata ad emettere atti sub-normativi sotto il nome di “Provvedimenti Direttoriali”). L’Agenzia delle entrate reperisce entrate e fa leggi! Un tempo, almeno, le scriveva l’ufficio legislativo del Ministero delle finanze (oltre, sembrerebbe, la Confindustria ed la CGIL).[3]

2° – REDDITOMETRO (Art. 38, comma 5, DPR 600/73) col quale “la determinazione sintetica può altresì essere fondata sul contenuto induttivo di elementi indicativi di capacità contributiva mediante l’analisi di campioni significativi di contribuenti….”.

.

L’applicazione della legge

Alla vigilia di Natale, con D.M. 24/12/2012 (pubblicato nella Gazzetta Ufficiale n. 3 del 4.1.2013), il Ministro tecnico Grilli ha emanato il “contenuto induttivo degli elementi indicativi di capacità contributiva sulla base dei quali può essere fondata la determinazione sintetica del reddito”.

È un provvedimento che serve a dare applicazione al “redditometro” (il secondo strumento per l’accertamento sintetico) ma… in realtà finisce per trattare di tutto e di più, nel senso che deborda gli ambiti della legge, addirittura istituendo una nuova categoria di presunzione di reddito: “la quota di risparmio”. Della validità di queste previsioni debordanti sarà la giurisprudenza, dopo aver provocato diversi feriti, a valutare se un atto legislativo di tipo secondario (Decreto Ministeriale) possa andare oltre il dettato del primo, per levatura, strumento di legiferazione: la Legge.

Ancora qualche specificazione di cornice prima di addentrarsi al contenuto del Decreto di applicazione del redditometro: come precedentemente evidenziato, l’Agenzia delle entrate, con Circolare 28/E del 21.6.2011, affermò l’alternatività dei metodi (in questo caso sintetico puro / redditometro).

Però, che qualcosa nella volontà applicativa da parte dell’Agenzia delle entrate stesse cambiando lo si può notare in occasione del comico autoerogeno strumento di misurazione della congruità del proprio reddito denominato “Redditest”.

(Slide n. 6)

Infatti, nella slide n. 6 vi sono elementi discordanti alla precedente interpretazione sia per quanto riguarda l’alternatività, ma anche concernemente i capitoli di rilevamento degli elementi per la ricostruzione del reddito. Infatti, il metodo di ricostruzione del reddito non si basa più su presunzioni originate dall’applicazione di coefficienti, ma su:

• spese risultanti da dati disponibili o da informazioni presenti in Anagrafe Tributaria;

• spese basate su elementi certi (potenza delle auto, lunghezza delle barche, etc.) cui viene applicato un valore rilevato dall’Istat o da analisi degli operatori economici del settore;

• spese medie di tipo corrente (alimenti, abbigliamento, calzature etc.), risultanti dall’indagine annuale Istat sui consumi delle famiglie;

• incrementi patrimoniali dell’anno;

• risparmio dell’anno.

.

Il risultato? L’accertamento sintetico del futuro sarà formulato da parte dell’Agenzia delle entrate in un unico recipiente ove conferire tutti gli ingredienti che ritiene di utilizzare.

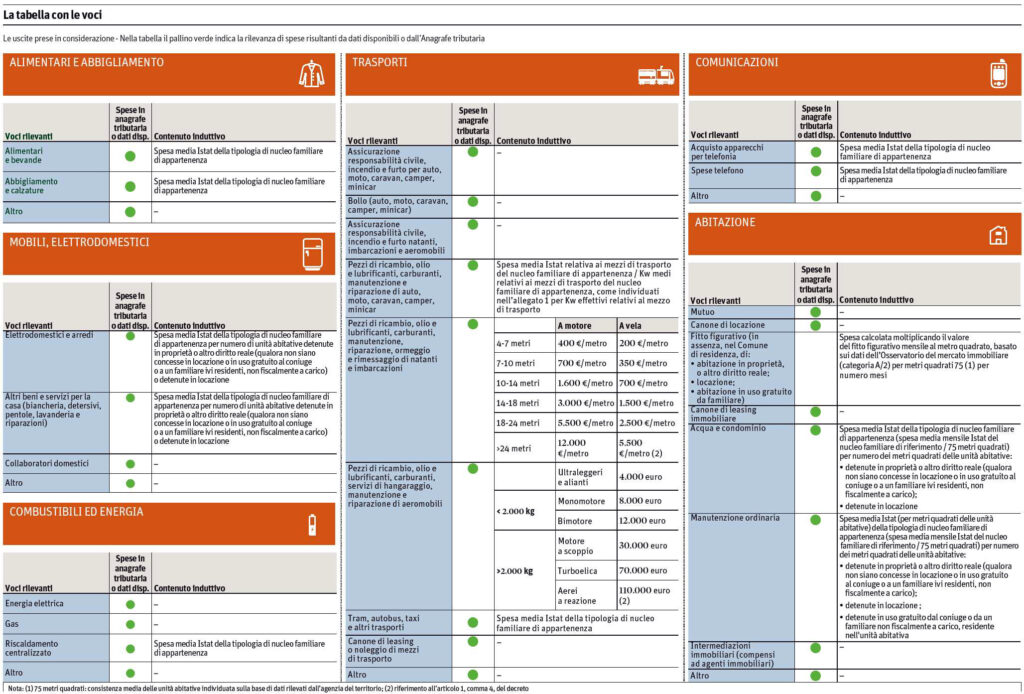

Il D.M. 24.12.2012 prevede infatti i seguenti tipi di spesa quali elementi indicatori reddito ai fini del redditometro (Art. 38, comma 5, D.P.R. 600/73):

- spesa sostenuta dal contribuente per l’acquisizione di servizi e di beni e per il relativo funzionamento (Art. 1, comma 2);

- spesa induttiva media, per gruppi e categorie di consumi di cui alla Tabella “A”, elaborata dall’Istat effettuata su campioni significativi di contribuenti[4], ove si afferma si sia tenuto conto del territorio e famiglia, oltre che studi socio-economici[5] e di settore (Art. 1, comma 3);

- spesa induttiva media di consumi ulteriori a quelli previsti dalla Tabella “A” risultante da studi socio-economici[6], anche di settore (Art. 1, comma 4);

.

Preavvertenza generale: se la spesa personale sostenuta fosse inferiore a quella Istat… il fisco vuole assumere quella Istat[7].

La Tabella A del D.M. 24/12/2012 contiene elementi i precedenti elementi indicatori di capacità contributiva che suddivide in 2 macro spese:

a) spese per consumi,

b) spese per investimenti.

a) le spese per consumi sono elencate nello schema di cui alla Tabella “A” allegata al decreto riassunte in 56 voci, delle quali:

- per 30 delle 56 si assume la spesa effettiva del cittadino (che risulta dalle banche dati del fisco)[8], mentre

- per le restanti 26 (delle 56)[9] il fisco assume come minimo la spesa media elaborata dall’Istat ancorchè la spesa del cittadino sia inferiore, ed a meno che quest’ultimo abbia effettuato spese maggiori rispetto a quanto elaborato dall’Istat.

Inoltre le spese Istat si applicano al contribuente solo se il contribuente abbia sostenuto quel tipo di spesa: se non ho animali domestici, ad esempio, non viene applicata la spesa presunta statisticamente.

Infine la voce “pasti e consumazioni fuori casa” così come “fitti figurativi”, applicandosi sempre e comunque con la sola possibilità di quantificazione statistica (e non, quindi, di essere confrontata con la spesa effettuata) comporta che la Tabella A del D.M. 24/12/2012 contenuta nel decreto sia contraria al decreto D.M. 24/12/2012 stesso (sarebbe come dire che la mano destra non sa quel che fa la sinistra).

(immagine elaborata da “Il Sole 24 Ore”, clicca QUI per ingrandire)

(immagine elaborata da “Il Sole 24 Ore”, clicca QUI per ingrandire)

Relativamente alle spese Istat si pongono i seri problemi di equità già indicati da Trilussa ne “La Statistica”, innanzitutto, oltre di difficile “gestione” della relazione con l’Agenzia delle entrate. Si pensi, ad esempio, alla “prova diabolica” cui il contribuente si trovi a non poter fornire per via delle (mancate) spese di ristorante allorchè mangi in mensa durante la sua vita lavorativa, oppure a spese di parrucchiere, ristoranti, viaggi, od in generale ad un tenore di vita particolare (dal quale scaturisca un livello di spese inferiore a quello della media).

Oltre a tutto ciò, il D.M. 24.12.2012 prevede all’Art. 1, comma 6, che resti ferma la facoltà per l’Agenzia delle Entrate di utilizzare elementi di capacità contributiva, anche diversi da quelli finora esposti, qualora questi “siano disponibili”.

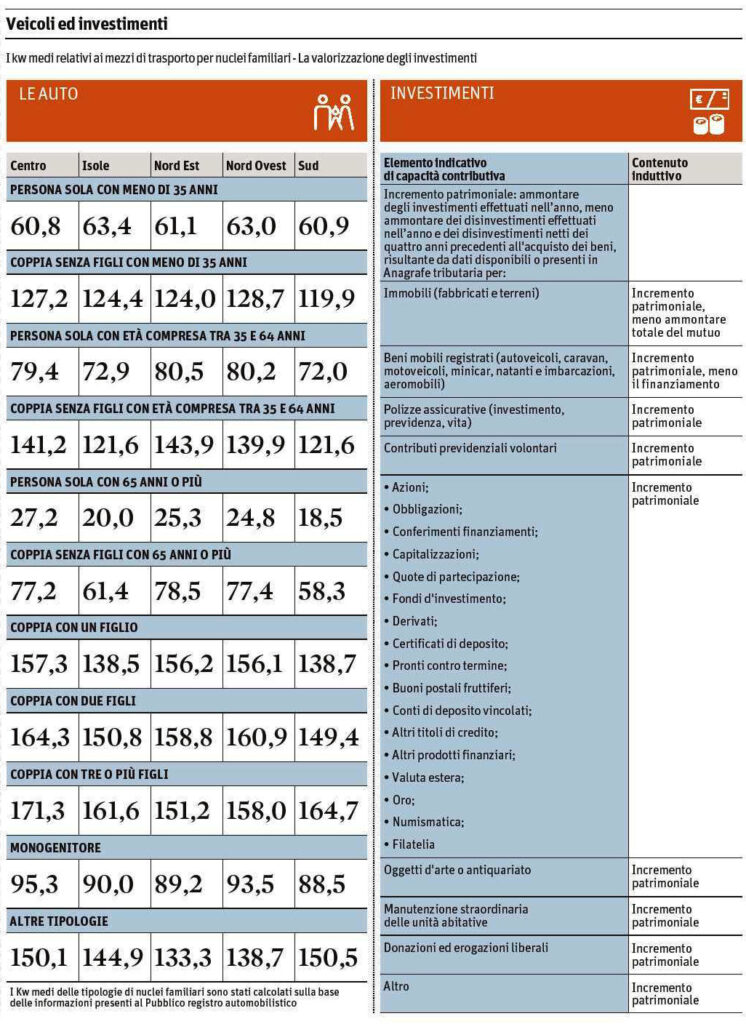

b) le spese per investimenti[10] sono elencate nello schema di cui alla Tabella “A” allegata al decreto riassunte in spese per investimenti (netti[11]), ovvero nettizzate da eventuali mutui, disinvestimenti, ecc. [12].

(immagine elaborata da “Il Sole 24 Ore”, clicca QUI per ingrandire)

c) la quota di risparmio: elemento inaspettato (e illegittimo giuridicamente in quanto eccedente l’alveo della legge) immesso dal Ministro Grilli (da Grilli, siamo sicuri che negli effetti sia stato lui?) è stato quello di inserire quest’ulteriore elemento indicativo di reddito.

Il computo di questo reddito presunto è molto facile da effettuare: prelevando i dati dall’anagrafe nazionale dei conti bancari che sarà operativa (dopo aver superato gli ostacoli del Presidente in scadenza e non prorogato Pizzetti dell’Authority per la privacy) dal prossimo 1° marzo 2013 si confrontano le consistenze bancarie finali del 31 dicembre e quelle iniziali del 1° gennaio dello stesso anno.

.

Il nostro approccio al redditometro

Il nostro approccio sull’argomento “redditometro” si basa sull’analisi degli suoi

A) aspetti giuridici,

B) aspetti procedimentali,

C) aspetti di meritevolezza / opportunità.

.

A) Aspetti giuridici del redditometro

Il Vice-direttore dell’Agenzia delle entrate ha recentemente fra l’altro affermato che:

- il redditometro contiene in sé l’inversione dell’onere della prova, ma «ma con possibilità per il contribuente di fornire la più ampia prova contraria».

- «anche in presenza di una presunzione relativa -come per altro prevede la norma- la prova andrà fornita dal contribuente su dati effettivi, su spese che l’amministrazione finanziaria in molti casi già conosce e su redditi che sono stati dichiarati dallo stesso contribuente».

- sulla massima flessibilità per il contribuente di poter fornire le prove delle spese sostenute, «con il nuovo redditometro non c’è alcuna previsione di un limite temporale (attualmente è di 4 anni precedenti) necessario per comprovare che i risparmi sono risalenti nel tempo»[13].

- è l’evasione spudorata che vogliamo contrastare», aggiunge Di Capua, ricordando «che non è scandaloso il redditometro ma sono uno scandalo i 120 miliardi di evasione all’anno».

- «Con il nuovo strumento si misurerà solo la corrispondenza tra reddito dichiarato e entità della spesa, o «reddito consumato» e dove «a differenza del passato non c’è più una proiezione di stime del reddito fondate sul solo possesso di un bene (il cavallo ad esempio), ma sarà data evidenza alle spese sostenute che saranno messe in relazione al reddito dichiarato».[14]

.

.

Il fatto di individuare di che tipo di presunzione[15] sia dotato il redditometro è fondamentale per individuare su chi (contribuente o fisco) ricada l’onere di provare la propria tesi a proprio vantaggio (ed, ovviamente, a svantaggio dell’altra parte):

- se presunzione legale (relativa): l’onere della prova ricade sul contribuente che dovrà giustificare e provare il suo legittimo comportamento tributario;

- se presunzione semplice: l’onere della prova ricade sull’Agenzia delle entrate che dovrà corroborare con elementi di gravità, precisione e concordanza le proprie tesi antievasione a carico del contribuente.

È, ovvero, un “mondo” di differenza, in quanto dall’una (presunzione legale) all’altra configurazione (presunzione semplice) dipendono conseguenze fondamentali, circa i poteri e doveri dell’Agenzia delle entrate e dei giudici nonché relativamente al tipo di strategia e difesa del contribuente.

.

Una delle questioni principali, quindi, si basa tutto sul tipo di presunzione di cui il redditometro è dotato: dove si colloca? Legale o semplice?

La presunzione del redditometro non può che essere “semplice” (come regolamentata dall’Art. 2729 del codice civile) per i motivi che seguono.

1° – Nella lettera della disposizione non v’è nulla che possa far interpretare la presunzione come legale. Come noto, ai sensi dell’Art. 2728 codice civile, le presunzioni legali soggiacciono all’Art. 2697 del codice civile (“onere della prova”) il quale dispone che “chi vuol far valere un diritto in giudizio deve provare i fatti che ne costituiscono il fondamento” e le presunzioni legali, che invertono questa regola, in quanto eccezione, devono espressamente essere fissate dal legislatore prevedendo che un elemento X (“fatto noto”) determini Y (“fatto ignorato”).

Nel caso specifico del redditometro, nella versione della scorsa vigilia di natale, la necessaria personalizzazione delle spese medie Istat e gli incrementi patrimoniali non costituiscono il “fatto noto” da cui si parte (in quanto le stesse devono essere calate al caso specifico del contribuente) al quale presumere il “fatto ignorato” (il reddito presunto).

2° – La lettera della legge (Art. 38, comma 5, D.P.R. 600/73) prevede che “la determinazione sintetica (del reddito, n.d.r.) può essere altresì fondata sul contenuto induttivo di elementi indicativi di capacità contributiva (spese e investimenti, n.d.r.)individuato con decreto del Ministero dell’Economia… . In tale caso è fatta salva per il contribuente la prova contraria di cui al quarto comma[16]. Il vice-direttore dell’Agenzia delle Entrate supporta la tesi della presunzione legale poiché la norma parla di «prova contraria» a carico del contribuente. Va rilevato che per le presunzioni legali la prova contraria va fornita in relazione all’elemento presunto, che nel caso del redditometro sarebbe il reddito. Invece, il 4° comma si rivolge ad una prova contraria con riferimento alle spese e non al reddito. Da qui la conclusione che anche sotto un profilo letterale non si è in presenza di presunzione legale relativa.

3° – Molti redditi, come quelli d’impresa, che non identificano la effettiva capacità di spesa, devono essere adeguati a quest’ultima (come indicato al § 8.1, a pagina 29, della Circolare Agenzia delle Entrate n. 25/E del 19.6.2012) per individuare il cd. “reddito reale finanziario”. Vale a dire che ci sono molti valori del redditometro che devono essere adeguati e rapportati alla specifica situazione del contribuente.

4° – La Corte Costituzionale, giudicando sull’Art. 53 della Costituzione, ha bocciato più volte le presunzioni legali, che casomai possono costituire un’eccezione.

5° – l’onere della prova può trovare inversione solo in presenza di illazioni ragionevolmente certe. Tali non sono certamente i calcoli, standard e generalizzati, sottesi al redditometro: basi di partenza molto valide per ragionamenti induttivi, ma da adeguare caso per caso.

6° – l’Agenzia delle entrate è, nel merito, autore del provvedimento e parte in causa del contraddittorio: non sarebbe corretto munirla di un potere che pressoché vanificherebbe ogni argomentazione contraria da parte del contribuente. Infine, il redditometro, nei fatti, lo ha predisposto l’Agenzia delle Entrate. È semplicemente impossibile pensare che una parte del rapporto tributario possa fabbricarsi da sola lo strumento per invertire l’onere della prova: sarebbe come dire che il Pubblico Ministero con un suo decreto può stabilire quando gli imputati sono colpevoli se non si dimostrano innocenti.

Una tale soluzione sarebbe contraria a principi di civiltà elementare ed è stata affermata a chiare lettere dalla Cassazione con sentenza 23554 lo scorso 20.12.2012 di cui al successivo punto.

7° – La Cassazione, con sentenza 23554 dello scorso 20.12.2012 afferma che il redditometro “già nelle versione anteriore” a quella modificata nel 2010 è presunzione semplice. Il massimo ente giudicante stabilisce che non si realizza alcuna inversione dell’onere della prova ed è l’Agenzia delle entrate che deve personalizzare i dati del redditometro alla situazione del contribuente. Ciò implica che se il funzionario del fisco non procede in tali termini l’accertamento è nullo. In sostanza, il redditometro deve essere considerato alla stessa stregua degli studi di settore.

8° – Le Sezioni Unite della Corte di Cassazione (Sentenze nn. 26.635/09, 26.636/09, 26.637/09 e 26.638/09) che ricalcano quanto emerso nella Relazione del Massimario della corte di Cassazione n. 94/2009, citata nella nota[17] a proposito di accertamenti standardizzati parametrici e studi di settore) stabilirono due anni fa circa, analizzando 20 anni di dottrina e pronunce giurisprudenziali, che una presunzione legale non può fondarsi su dati standard e che su di essi si possono fondare solo presunzioni semplici, da concretizzarsi in contraddittorio con il contribuente. Ponendo la parola fine al dibattito, sentenziò che l’accertamento non può fondarsi sul solo scostamento tra quanto dichiarato e i livelli statistici previsti in via generalizzata. Per essere valido, l’accertamento fiscale deve essere supportato da elementi ulteriori che emergono in occasione del contraddittorio col contribuente. Ma non solo: posto che la fase del contraddittorio deve essere effettiva, le memorie e deduzioni del contribuente (o del suo consulente) devono essere vagliate dal funzionario dell’Agenzia delle entrate e, se non accolte, devono trovare una specifica replica nell’avviso di accertamento (in assenza della quale l’avviso di accertamento è nullo per difetto di motivazione e prova).

Tutto ciò è necessario per la validità dell’accertamento o, in altre parole, senza tutto ciò l’accertamento è nullo e non può esplicare effetti sul contribuente.

La Cassazione, infatti, afferma che gli accertamenti su base statistica non costituiscono un fatto noto e certo capace di rivelare con rilevante probabilità il presunto reddito del contribuente, ma solo una estrapolazione statistica di una pluralità di dati settoriali elaborati sulla base dell’analisi delle dichiarazioni di un campione di contribuenti.

Come conseguenza, gli stessi sono inidonei a supportare l’accertamento, ove contestati sulla base di allegazioni specifiche, se non confortati da elementi concreti desunti dalla realtà economica dell’impresa[18].

.

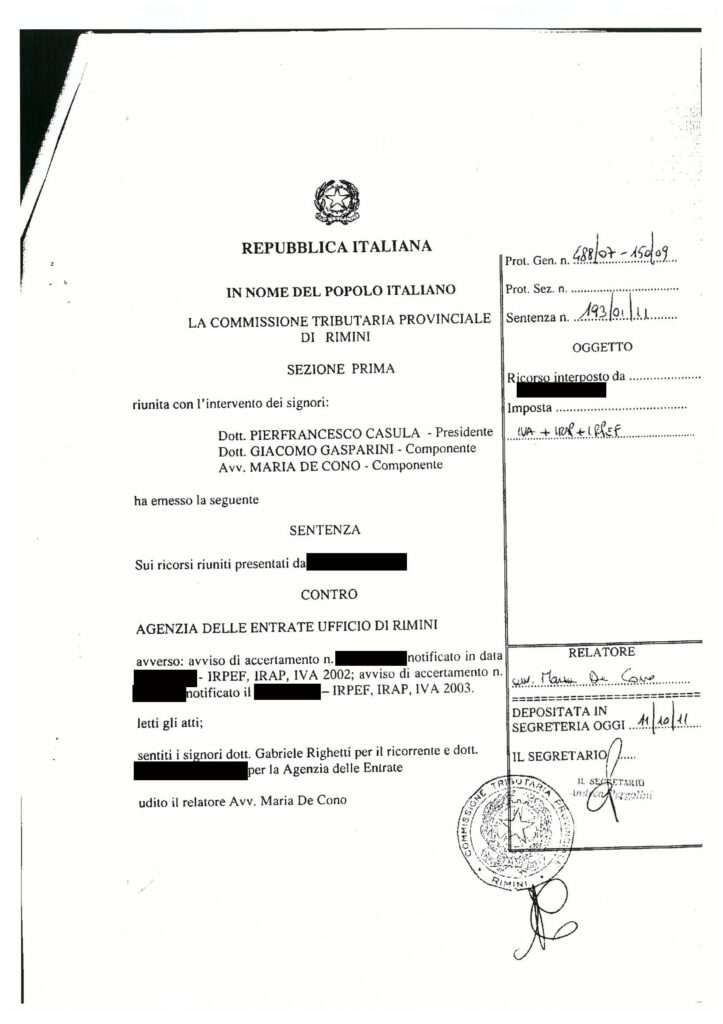

La guerra degli Studi di settore persa dall’Agenzia delle entrate

Un ulteriore esempio di netta soccombenza in Commissione Tributaria a discapito dell’Agenzia delle entrate, a cui non ha opposto appello, citata per non aver rispettato il giusto procedimento lo puoi trovare QUI.

(clicca QUI per leggere la sentenza)

Ricomincia, quindi, dopo quella degli Studi di Settore che ha visto in dieci anni perdere sonoramente l’Agenzia delle entrate, una nuova guerra che segnerà un nuovo smacco per il fisco?

.

B) aspetti procedimentali

Analisi del contribuente

Il contribuente posto sotto osservazione dall’Agenzia delle entrate viene analizzato secondo il seguente SCHEMA:

- per 30 voci di spesa dell a Tabella “A” si applicano le spese “vive” già a conoscenza dall’Agenzia;

- spese diverse da quelle della Tabella “A” sono assunte, anche in questo caso, per il valore di spesa effettivamente sostenuto;

- le 26 voci di spesa basate su valore Istat possono entrare in gioco solo quando il fisco sa che ho effettivamente sostenuto quel tipo di spesa: se infatti non posseggo animali non può essere applicata tale tipo di spesa. Detto ciò, se applicabile tale tipo di spesa, occorre confrontare il valore Istat con le spese effettivamente sostenute; se il valore Istat è più alto, si prende questo.

- se il valore Istat è maggiore delle mie spese sostenute risulterà arduo dimostrare che la minore spesa è quella accaduta e veritiera: il funzionario del fisco affermerà, quantomeno, che non gli sono stati prodotti tutti gli scontrini e ricevute[19] [20];

- i valori figurativi si applicano in ogni caso per “pasti e consumazioni fuori casa”[21] ed i “fitti figurativi”[22], in spregio però del principio di capacità contributiva previsto dall’Art. 53 della Costituzione. relativamente al pagamento delle imposte sui redditi (il valore figurativo non è un reddito: applicandovi delle imposte, un soggetto viene tassato su redditi inesistenti e quindi non sulla propria capacità contributiva);

- si sommano gli investimenti (al netto dei disinvestimenti);

- infine si sommano i risparmi…

.

Applicazione delle regole del redditometro

I moltissimi valori del redditometro devono essere adeguati:

- ai familiari a carico imputati al contribuente (se hanno una capacità reddituale viene attribuita anche questa, oltre alle spese);

- per spese medie Istat e spese sostenute per vacanze: una famiglia del nord-est, composta di due genitori e due figli, ha una spesa di 6.200 euro. Se una famiglia non va in vacanza perché attribuirgli questa spesa che fa presumere un reddito?

- gli incrementi patrimoniali, in quanto non possono essere prodotti col reddito di un anno solo, sulla base dei “vecchi” quinti. Ma ciò nella legge non c’è più: perché allora non in 3 o 7 anni?

- per gli imprenditori ed i lavoratori autonomi che hanno un reddito fiscale che non corrisponde mai a quanto possono veramente spendere (il cd. “reddito finanziario disponibile”): queste categorie reddituali pagano imposte maggiori rispetto alle spese (la legge non consente di dedurre tutto ciò che si paga, anche se inerente all’attività svolta).

Si ribadisce che tutta questa attività di adeguamento alla posizione giuridica del contribuente non rende le elaborazioni del fisco (Tabella “A” del D.M. 24.12.2012) un “fatto noto” stabilito dalla legge per individuare un “fatto ipotizzato” (il reddito del contribuente).

.

Le FASI dell’accertamento redditometrico

consistono in:

fase 1): convocazione del contribuente;

fase 2): contraddittorio; il contribuente dà motivazione dei propri movimenti;

fase 3): l’Agenzia delle entrate propone un accordo sulla base dei suoi calcoli, che può non essere accettato;

fase 4): in caso di mancato accordo, il fisco deve personalizzare l’accertamento sul contribuente tralasciando i dati Istat (perché questi non sono “i fatti noti stabiliti dalla legge”) e, come stabilito dalla Cassazione 23554 del 20.12.2012, è tenuto a provare sulla base di presunzioni gravi, precise[23] e concordanti;

fase 5): l’Ufficio Provinciale dell’Agenzia delle entrate emana il verbale di accertamento;

fase 6): il contribuente promuove il processo tributario.

La successione delle fasi fa intuire che il contribuente ha la facoltà di conoscere, prima, e contestare, poi, anche i criteri di calcolo utilizzati.

Sia per il “vecchio” accertamento sintetico basato sulle spese che per il “nuovo” accertamento sintetico basato sulle spese ed il redditometro quindi l’Agenzia delle entrate deve operare con le presunzioni semplici: il contribuente può essere convocato a giustificare il suo tenore di vita rispetto ai redditi dichiarati, ma è il fisco che deve confezionare un accertamento dotato di presunzioni gravi, precise e concordanti che non possono trovare fondamento, oltre che sulle spese conosciute per via dei dati immagazzinati nelle banche dati, nelle sole elaborazioni statistiche.

In caso di mancato accordo in sede di contraddittorio, il fisco che emette il successivo atto di accertamento ha l’onere di provare che i risultati della rettifica tengono conto della necessaria personalizzazione al caso specifico e che i redditi possono essere ritenuti attribuibili al contribuente. Solo una volta dimostrato ciò, l’onere di prova si sposterà sul contribuente.

Nel processo tributario, infine, il giudice ha il potere e il dovere, a fronte di specifiche contestazioni sul punto, di acquisire i dati utilizzati per il calcolo e i criteri, eventualmente disponendo una consulenza tecnica d’ufficio. Non si vede come il giudice potrebbe essere convinto da un meccanismo contestato, ma non accertato nel suo funzionamento.

Gli aspetti procedimentali del redditometro necessitano di una valida strategia ante e durante la fase di contraddittorio che non può essere lasciata al caso od all’imminenza dell’incontro. È consigliata l’assistenza di persone qualificate (commercialisti).

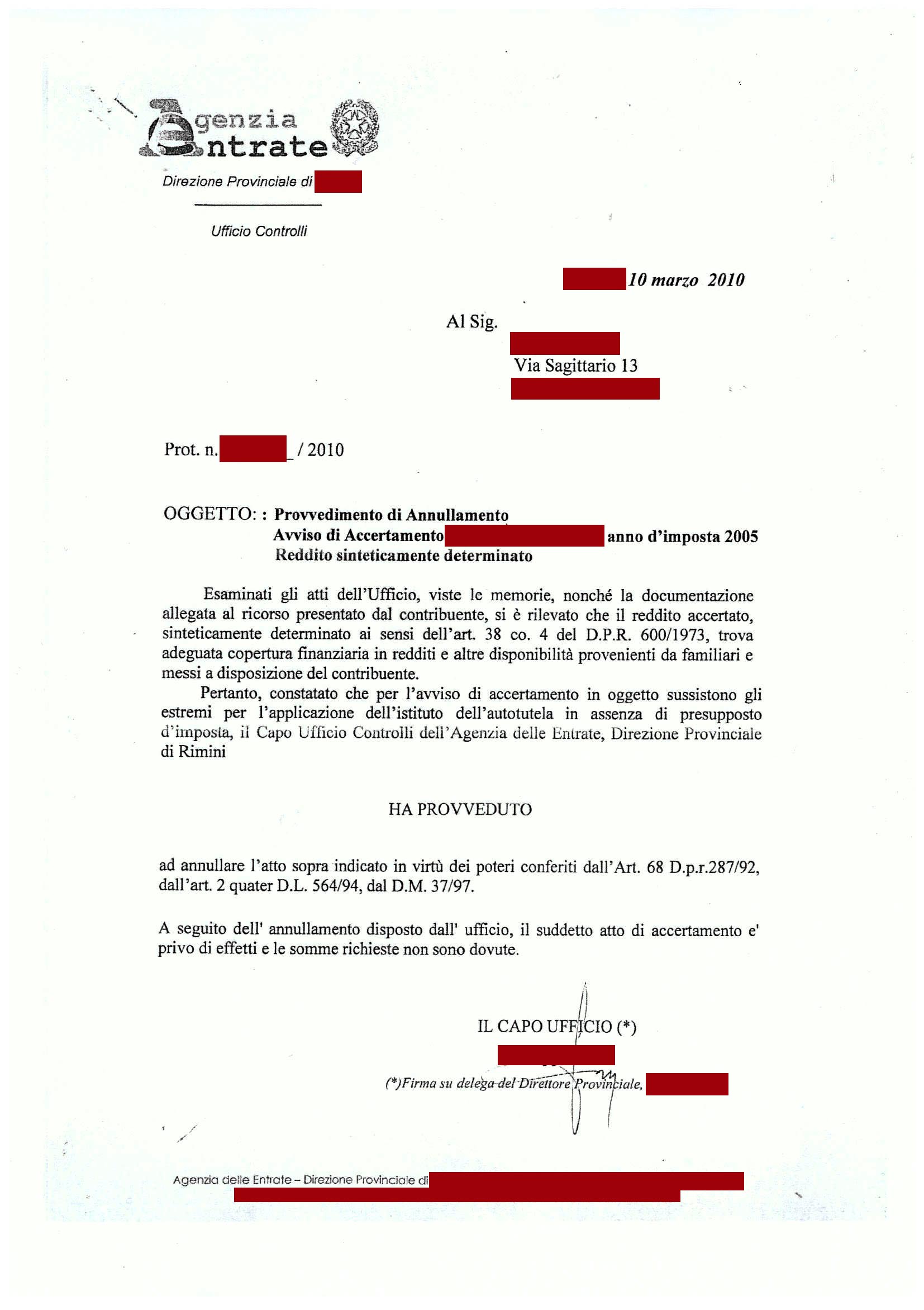

L’essenza dell’assunto è dimostrata dal seguente esempio di revoca di provvedimento di accertamento già emesso ed addirittura pendente nel processo tributario

a riprova del fatto che è fondamentale che il contribuente sappia far valere, in tutto il procedimento (dal contraddittorio al contenzioso tributario), le proprie ragioni al cospetto dell’Agenzia delle entrate e pretendere senza sudditanza che anche questa rispetti, al pari del contribuente, le norme senza alcuna lacuna formale.

.

.

C) aspetti di meritevolezza / opportunità.

Occorre segnalare che, eccettuati coloro che potrebbero destare l’attenzione del fisco per fatti straordinari[24], la percentuale di probabilità di cadere sotto controllo del fisco ammonta allo 0,1% scarso (35 mila controlli annuali su 40 milioni di dichiarazioni dei redditi) dei contribuenti.

A chi ha paura, a chi vive male dei propri risparmi, a chi si angustia e quindi non spende anche se vorrebbe e/o potrebbe trascinando l’economia in questo spasmo… un invito a ripensare alle proprie modalità.

.

Leggende metropolitane

In quest’ultimo periodo sono apparse sulla stampa tante leggende, giusto per ridere un po’…

- “I pensionati non verranno toccati”! Ed un pensionato che fa un’attività in nero anche?

- “La franchigia è di 12.000 euro”. Ma se viene dichiarato 10.000 e viene speso 21.500 va tutto bene? Viene data la patente di evadere?

- “Il redditest come spia del redditometro!” Ma come è possibile che può essere anonimo e fa dei calcoli sulla base dei dati che inserisce il contribuene?

- “Gli incrementi patrimoniali vengono suddivisi in 5 anni”. Perché 5 e non 7 oppure 3 anni?

.

Stupidaggini metropolitane

Non solo frasi simpatiche, ma anche inesattezze fastidiose…

- “adeguamento preventivo ai risultati del redditometro”: com’è possibile adeguare la propria dichiarazione su dati (valorizzazioni Istat) in possesso della sola Agenzia delle entrate e che, comunque, dovrebbero essere personalizzati?

- “gli scontrini vanno conservati”. Per farne cosa? Per aumentare la mia spesa e quindi farmi computare un maggior reddito presunto? E, comunque, non essendo intestati non sarebbero opponibili al fisco: scongiurato un mercato nero degli scontrini;

- “solo scostamenti di 1.000 euro al mese legittimeranno approfondimenti del fisco”. Ma un conto è dichiarare 10.000 euro con scostamento superiore a 12.000 e un conto dichiarare 50 mila e avere stesso scostamento.

.

Oltre lo scontrino: comportamenti razionali consigliabili

Di fronte alle “perle” appena esposte, potrebbe invece essere opportuno analizzare razionali ed opportuni comportamenti.

In generale, innanzitutto occorre rilevare che può essere utile conservare la documentazione di spesa (scontrini, fatture, ricevute, ordini e ricevute di pagamento) per tutelarsi in una querelle redditometrica, ma il tutto è dipendente dalla tipologia di spesa e, soprattutto, dalla considerazione di idoneità che a tempo debito il funzionario del fisco effettuerà.

Specificamente un contribuente potrà dimostrare che il finanziamento delle spese dell’anno è avvenuto:

- con redditi fiscalmente legittimi percepiti (ancorchè non transitati in dichiarazione: redditi esenti e soggetti a ritenuta a titolo d’imposta come redditi finanziari sottoposti a regime amministrato bancario o locazioni a ritenuta d’imposta, borse di studio, pensioni di guerra, vincite),

- con utilizzo di risparmio,

- grazie a disponibilità di soggetti diversi dal contribuente (coniugi, genitori, parenti, amici).

Nella maggior parte dei casi il contribuente si troverà a collaborare con il funzionario del fisco per fornire allo stesso gli elementi relativi:

- a pagamenti fatti da terzi,

- a movimentazioni dei risparmi detenuti,

- documentazione da cui emerge che il costo che sarebbe addebitato è inferiore a quello effettivamente sostenuto.

Il modus operandi ottimale è quindi quello di poter archiviare sotto qualsiasi forma la documentazione che potrebbe un giorno servire per affrontare un contraddittorio con l’Agenzia delle entrate: dalla documentazione bancaria e finanziaria (es. pagamenti di genitori per conto dei figli) a quella relativa agli acquisti (taluni scontrini, fatture e ricevute per spese non ripetitive[25]) che potrebbero servire per convincere il funzionario che quella emergente dal documento è la reale spesa per quel determinato bene o servizio, inferiore rispetto a quanto presunto.

Le spese eccedenti i 3.600 euro sono già a conoscenza del fisco in quanto monitorate ed immagazzinate nella banca dati tributaria così come una miriade di dati (immobiliari, del pubblico registro automobilistico, bancari, “telefonometro”, ecc.).

.

Conclusioni

Questa “caccia alle spese” sta creando fobìe personali ed un ulteriore freno ai consumi. La sensazione, inoltre, è che incrementi il nero col doppio svantaggio, per l’erario, di non incassare nemmeno l’iva…

.

NOTE:

[1] Ai fini dell’accertamento redditometrico, viene valutata la “disponibilità” di beni e servizi (di cui alla Tabella “A” allegata al D.M. 10.9.1992), attraverso l’applicazione di appositi indici e coefficienti:

– aeromobili;

– navi e imbarcazioni da diporto;

– autoveicoli;

– altri mezzi di trasporto a motore;

– roulottes;

– residenze principali e secondarie;

– collaboratori familiari;

– cavalli da corsa o da equitazione;

– assicurazioni di ogni tipo (escluse quelle per veicoli a motore, vita, infortuni e malattie).

I coefficienti ministeriali “convertono” in reddito la disponibilità dei suddetti beni e servizi.

[2] A pag. 42, nel paragrafo “6.1 Alternatività tra accertamento sintetico e redditometro”, l’Agenzia delle entrate afferma: “Si conferma l’alternatività tra i due strumenti accertativi uno basato sulla “somma delle spese di qualsiasi genere sostenute nel corso del periodo d’imposta” e l’altro fondato “sul contenuto induttivo di elementi indicativi di capacità contributiva individuato mediante l’analisi di campioni significativi di contribuenti differenziati anche in funzione del nucleo familiare e dell’area territoriale di appartenenza con Decreto del Ministero dell’Economia e delle Finanze” di prossima emissione.

La scelta dello strumento da utilizzare non necessariamente deve essere effettuata a monte ma, in ragione della fattispecie concreta, potrà essere effettuata successivamente in base alle risultanze istruttorie.”

[3] In verità la mancanza è da attribuirsi alla politica: ha abdicato al proprio ruolo e delegato al lavoro sporco l’Agenzia delle entrate.

[4] I campioni significativi di contribuenti si riferiscono a 11 tipologie di nuclei familiari distribuiti nelle cinque aree territoriali del territorio nazionale: si verificherà in seguito se i cluster che emergono sono fondatamente rappresentativi del livello di spesa. Sin da ora si nutrono seri dubbi.

[5] In realtà ciò che viene speso per “studi socio-economici” sono le spese di acquisto e di manutenzione di:

– cavalli,

– aerei,

– barche.

[6] Vedi nota precedente.

[7] Si comprende che l’Agenzia delle entrate voglia gonfiare il reddito del contribuente oppure non credere a bassi livelli di spesa, meno si comprende per via della sua per l’illegittimità costituzionale (violazione dell’Art. 53 riguardante la capacità contributiva) che per la contraddittorietà di quanto affermato dall’Agenzia (verso la legge e verso sé stessa) che le spese rilevanti per il redditometro siano quelle effettivamente pagate.

Nonostante ciò, Di Capua – difettando sulla conoscenza del Decreto Ministeriale 24.12.2012 firmato da Grilli- erroneamente sostiene che vale la spesa effettiva (“Per fare un esempio «se disinvesto una somma ricevuta dieci anni prima per l’acquisto di un immobile, in contraddittorio potrò dimostrare al Fisco la natura dei miei risparmi e dunque la spesa effettuata».”, come dichiarato e riportato su Il Sole 24 Ore del 23/1/2013).

[8] E ciò in aderenza a quanto previsto dall’Art. 38, comma 4, D.P.R. 600/73 (accertamento sintetico sulla base della spesa, e non tecnicamente “redditometro”).

[9] Oltre alle tre degli studi socio-economici (costo di acquisto e mantenimento di cavalli, aerei, barche)

[10] Che corrisponderebbero agli “incrementi patrimoniali” del vecchio redditometro.

[11] Ovvero derivanti dalla spesa detratto l’ammontare dei disinvestimenti effettuati nell’anno e dei disinvestimenti netti dei quattro anni precedenti l’acquisto dei beni (come risultanti dai dati disponibili o presenti in anagrafe tributaria).

[12] Ad esempio: compro casa per 300.000, contraggo mutuo per 200.000, il reddito presunto dell’anno in cui ho sostenuto la spesa è 100.000.

[13] Per fare un esempio, «se disinvesto una somma ricevuta dieci anni prima per l’acquisto di un immobile, in contraddittorio potrò dimostrare al Fisco la natura dei miei risparmi e dunque la spesa effettuata».

[14] Come dire, «se un cittadino spende 100.000 euro per un diamante o in carta igienica per noi -conclude Di Capua- è la stessa cosa, dovrà dimostrare di avere un reddito che supporta questa spesa».

[15] Ai sensi degli articoli 2727 e seguenti del codice civile, le presunzioni di legge si suddividono in:

a) legali, il cui valore probatorio è riconosciuto dalla legge senza che il giudice le possa valutare liberamente, a sua volta -secondo il grado di vincolo- distinguibili in:

– presunzioni legali assolute, contro le quali non è ammessa la prova contraria (“è così e basta”),

– presunzioni legali relative, contro le quali è possibile fornire una prova contraria;

b) semplici, quelle che la legge lascia al libero apprezzamento del giudice e che per aver pregio devono essere suffragate da elementi di gravità, precisione e concordanza (cd. “qualificazione” della prova).

[16] Comma 4 dell’art. 38 D.P.R. 600/72: ”L’ufficio, indipendentemente dalle disposizioni recate dai commi precedenti e dall’articolo 39, può sempre determinare sinteticamente il reddito complessivo del contribuente sulla base delle spese di qualsiasi genere sostenute nel corso del periodo d’imposta, salva la prova che il relativo finanziamento è avvenuto con redditi diversi da quelli posseduti nello stesso periodo d’imposta, o con redditi esenti o soggetti a ritenuta alla fonte a titolo di imposta o, comunque, legalmente esclusi dalla formazione della base imponibile.”

[17] Gli Artt. 62-bis e 62-sexies, comma 3, D.L. 331/1993, stabiliscono che “gli Uffici … (Agenzia delle Entrate, n.d.r.) elaborano … appositi studi di settore al fine di rendere più efficace l’azione accertatrice”, per dotare il fisco di una funzione “programmatica: gli studi hanno lo scopo di incrementare l’efficacia dell’azione accertatrice dell’Amministrazione finanziaria.

Ma l’Agenzia delle Entrate:

– con Circ. 29/E del 11/4/2002 e 58/E del 27/6/2002, “recuperando” la l’attualità e la validità del D.L. 331/93, afferma che lo studio di settore può da solo essere grave, preciso (!) e concordante:

– secondo quanto previsto dall’art. 62-sexies comma 3 D.L. 331/1993, gli accertamenti di cui all’art. 39, primo comma, lett. d), del D.P.R. 600/73 possono essere effettuati mediante l’applicazione degli studi di settore;

– in virtù di tale disposizione costituisce presunzione “grave, precisa e concordante”, (come può essere “precisa” una presunzione? n.d.r.) su cui fondare l’accertamento in questione, lo scostamento dei ricavi … dichiarati rispetto a quelli attribuibili al contribuente sulla base dello studio di settore…;

– con Circ. 11/E del 16/2/2007 ribadisce, ancòra una volta, la valenza probatoria degli studi di settore quale presunzione relativa, dotata dei requisiti di gravità, precisione e concordanza.

Sennonchè, l’Agenzia delle Entrate, in odore di orientamento giurisprudenziale a lei sfavorevole (stava essendo pubblicato un gigantesco e raffinato lavoro di studio da parte dell’Ufficio del Massimario della Corte di Cassazione, con Circ. 5/E del 23/1/2008, a seguito di “una ulteriore riflessione … sull’utilizzo degli studi di settore in sede di accertamento”, ha mitigato la valenza probatoria degli studi avendo:

– riconosciuto (rectius, dovuto riconoscere) per la prima volta che gli studi di settore rappresentano una presunzione semplice (i maggiori ricavi o compensi desumibili dagli studi di settore costituiscono una “presunzione semplice”) che non legittima automaticamente l’accertamento e si prende la responsabilità (!) dell’affermare che assume valore probatorio ed efficacia persuasiva in giudizio in quanto dotata dei requisiti della gravità, precisione e concordanza;

– evidenziato che, perlomeno nel caso degli I.N.E., l’Ufficio deve accompagnare il risultato statistico con ulteriori elementi a prescindere dall’atteggiamento che il soggetto sottoposto a controllo terrà in sede di contraddittorio e tutto ciò per avallare l’atto impositivo;

– affermato che l’emissione di atti di accertamento “automatici”, esclusivamente basati sulla stima emergente da Gerico, non è consentito neppure per l’accertamento che impiega gli studi, dato che il suo contenuto dipende dall’esito, imprevedibile a priori, del contraddittorio.

Pur già un bel passo, ancorchè insufficiente, avendo ancora il riconoscimento di quanto richiede la norma, cioè che vi siano “gravi incongruenze” tra i ricavi dichiarati e quelli risultanti dal software di cui all’ Art. 62-sexies, comma 3, D.L. 331/1993.

Per completezza non può omettersi anche il dietrofront del direttore dell’Agenzia delle entrate Attilio Befera, in audizione il 23/7/2009 alla Camera dei Deputati (come riportato da “Il Sole – 24 Ore del giorno successivo”) ove lo stesso evidenzia i limiti degli accertamenti a mezzo Studi di settore, da soli “fisiologicamente incapaci di individuare in maniera credibile la capacità contributiva”.

[18] Continua, la Cassazione a sezioni unite, ad affermare:

La motivazione dell’atto di accertamento non può esaurirsi nel mero rilievo dello scostamento rispetto ai parametri, ma deve essere integrata (anche sotto il profilo probatorio) con le ragioni per le quali sono state disattese le contestazioni sollevate dal contribuente in sede di contraddittorio: è da questo più complesso quadro che, secondo la Corte, emerge la gravità, la precisione e la concordanza attribuibile alla presunzione basata sui parametri e la giustificabilità di un onere della prova contraria (ma senza alcuna limitazioni di mezzi e di contenuto) a carico del contribuente.

Ancora si ribadisce che gli studi rappresentano la predisposizione di indici rivelatori di una possibile anomalia del comportamento fiscale, evidenziata dallo scostamento delle dichiarazioni dei contribuenti relative all’ammontare dei ricavi o dei compensi rispetto a quello che l’elaborazione statistica stabilisce essere il livello “normale” in relazione alla specifica attività svolta dal dichiarante.

Rileva opportunamente la Corte che lo scostamento non deve essere qualsiasi, ma testimoniare una “grave incongruenza”: tanto legittima l’avvio di una procedura finalizzata all’accertamento nel cui quadro i segnali emergenti dallo studio di settore (o dai parametri) devono essere “corretti”, in contraddittorio con il contribuente, in modo da “fotografare” la specifica realtà economica della singola impresa, la cui dichiarazione dell’ammontare dei ricavi abbia dimostrato una significativa “incoerenza” con la “normale redditività” delle imprese omogenee considerate nello studio di settore applicato.

Se non si attribuisse la giusta rilevanza al contraddittorio, lo studio di settore si trasformerebbe da mezzo di accertamento in mezzo di determinazione del reddito, con una illegittima compressione dei diritti emergenti dagli articoli 3, 24 e 53 della costituzione; se appare ammissibile la predisposizione di mezzi di contrasto all’evasione fiscale che rendano più agile e, quindi, più efficace l’azione di accertamento dell’ufficio, il limite della utilizzabilità degli stessi sta:

1° – da un lato, nella impossibilità di far conseguire, alla eventuale incongruenza tra standard e ricavi dichiarati, un automatismo dell’accertamento, che si porrebbe in contrasto con l’art. 53 della costituzione;

2° – dall’altro, nel riconoscimento della partecipazione del contribuente alla fase di formazione dell’atto di accertamento mediante un contraddittorio preventivo, che consenta di adeguare il risultato dello standard alla concreta realtà economica del destinatario, concedendo a quest’ultimo, nella eventuale fase processuale, la più ampia facoltà di prova.

In conclusione dell’analisi, le sentenze propongono il seguente principio di diritto: La procedura di accertamento standardizzato mediante l’applicazione dei parametri o degli studi di settore costituisce un sistema di presunzioni semplici, la cui gravità, precisione e concordanza non è ex lege determinata in relazione ai soli standard in sé considerati, ma nasce procedimentalmente in esito al contraddittorio da attivare obbligatoriamente, pena la nullità dell’accertamento, con il contribuente (che può, tuttavia, restare inerte assumendo le conseguenze, sul piano della valutazione, di questo suo atteggiamento), esito che, essendo alla fine di un percorso di adeguamento della elaborazione statistica degli standard alla concreta realtà economica del contribuente, deve far parte (e condiziona la congruità) della motivazione dell’accertamento, nella quale vanno esposte le ragioni per le quali i rilievi del destinatario dell’attività accertativa sono state disattese. Il contribuente ha, nel giudizio relativo all’impugnazione dell’atto di accertamento, la più ampia facoltà di prova, anche a mezzo di presunzioni semplici, ed il giudice può liberamente valutare tanto l’applicabilità degli standard al caso concreto, che deve essere dimostrata dall’ente impositore, quanto la controprova sul punto offerta dal contribuente.

[19] Ed è per questo motivo che fa quantomeno sorridere l’invito dei giornali a conservare od addirittura compilare una sorta di contabilità delle spese e scontrini. Anche ad ipotizzare un “mercato nero” degli scontrini…

[20] E, da questo punto di vista, pur con costi sociali e di gestione della pratica tributaria altissimi e gettito praticamente nullo, potrebbe risultare “interessante” per il fisco l’abolizione del contante e la completa tracciabilità dei pagamenti.

[21] Anche per chi, fuori casa, non mangia mai o poco…

[22] La spesa calcolata moltiplicando il valore del fitto figurativo mensile al metro quadrato (n. mesi x 75 mq. di un immobile A/2 basato sui dati O.M.I. del Ufficio del Territorio – ex Catasto) a carico di coloro che non hanno nel comune di residenza una abitazione in proprietà, altro diritto, locazione o di coloro che dispongono di abitazione in uso gratuito da un familiare.

[23] Come una presunzione possa essere “precisa”… non si sa.

[24] Operazioni bancarie abnormi rispetto allo status ed ai redditi, bonifici internazionali, verbali di accertamento e/o di contestazione per illeciti fiscali di una certa consistenza, ecc.

[25] Come già rilevato, per le spese ripetitive il funzionario del fisco potrebbe presumere che gliene vengono fornite solo in parte…

.

Articoli collegati:

.

.